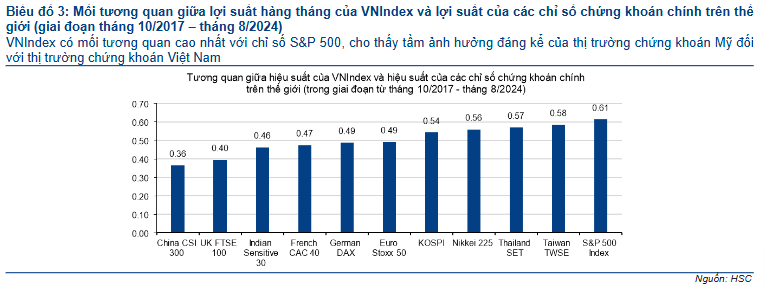

- HSC nhận thấy, trong số những chỉ số chính trên toàn cầu, chỉ số VNIndex có mức độ tương quan lớn nhất với chỉ số S&P 500 nhưng lại bất ngờ có mức độ tương quan thấp nhất với chỉ số chứng khoán của Trung Quốc, mặc dù Trung Quốc là đối tác thương mại lớn nhất của Việt Nam.

- Số liệu cho thấy chỉ số S&P 500 & VNIndex ban đầu thường tăng sau khi Fed hạ lãi suất nhưng có xu hướng sụt giảm trong một năm sau đó, cùng với sự suy thoái kinh tế ở Mỹ. Nền tảng cơ bản của nền kinh tế, thay vì lãi suất điều hành của Fed, là động lực chính đằng sau xu hướng của thị trường.

- Trong dài hạn, thị trường chứng khoán Việt Nam có lợi suất tương đối cao (CAGR: 8,9%), nhưng cũng kèm theo rủi ro hàng năm đáng kể (40%), điều này phản ánh vị thế của một thị trường cận biên sắp được nâng hạng lên thị trường mới nổi.

Chỉ số VNIndex sẽ phản ứng thế nào đối với một đợt cắt giảm lãi suất điều hành của Fed?

Trong báo cáo này, HSC phân tích tác động tiềm năng của việc Fed hạ lãi suất điều hành đối với thị trường chứng khoán Việt Nam. Từ đó, chúng tôi nhận thấy chỉ số VNIndex và S&P 500 có mức độ tương quan lớn nhưng thị trường chứng khoán Việt Nam lại bất ngờ có mức độ tương quan thấp nhất đối với chỉ số chứng khoán của Trung Quốc, mặc dù Trung Quốc là đối tác thương mại lớn nhất của Việt Nam.

Theo số liệu quá khứ, chỉ số S&P 500 và VNIndex (do có mức độ tương quan cao đối với S&P 500), ban đầu thường tăng sau khi Fed hạ lãi suất điều hành nhưng có xu hướng giảm mạnh trong 1 năm sau đó, cùng với sự suy thoái của nền kinh tế Mỹ. Điều này cho thấy nền tảng kinh tế cơ bản của Mỹ, thay vì chỉ là việc điều chỉnh lãi suất điều hành của Fed, đóng vai trò quan trọng trong việc quyết định xu hướng của thị trường.

Chúng tôi cũng nhấn mạnh rủi ro ngày càng lớn về một cuộc suy thoái ở Mỹ trong 12 tháng tới, với những chỉ báo như đường cong lợi suất đảo ngược (được Cục dự trữ Liên bang New York sử dụng để mô hình hóa khả năng suy thoái kinh tế ở Mỹ trong 12 tháng tới) & tỷ lệ thất nghiệp gia tăng (cũng kích hoạt quy tắc Sahm cho các tín hiệu suy thoái) đều cho thấy khả năng này. Từ đó, trong báo cáo này, chúng tôi thận trọng về triển vọng ngắn hạn của thị trường chứng khoán Việt Nam sau khi Fed hạ lãi suất điều hành và cho rằng NĐT nên tập trung vào nền tảng cơ bản của thị trường Việt Nam thay vì dựa vào biến động thị trường ngắn hạn dưới tác động từ quyết định cắt giảm lãi suất của Mỹ.

Trong dài hạn, thị trường chứng khoán Việt Nam có lợi suất tương đối cao (8,9%/năm), nhưng cũng kèm theo rủi ro cao (40%/năm), phản ánh vị thế thị trường cận biên sắp được nâng hạng lên thị trường mới nổi. Báo cáo cũng nhấn mạnh rằng khoản thời gian đầu tư càng dài thì rủi ro lợi suất đầu tư âm càng thấp. Điều này cho thấy thị trường chứng khoán Việt Nam phù hợp hơn đối với NĐT dài hạn sẵn sàng vượt qua những biến động ngắn hạn để theo đuổi lợi nhuận cao hơn.

Chỉ số VNIndex sẽ phản ứng thế nào đối với một đợt cắt giảm lãi suất điều hành của Fed?

HSC nhấn mạnh mức độ tương quan mạnh giữa chỉ số VNIndex và S&P 500 cho thấy thị trường chứng khoán Việt Nam có thể sẽ có xu hướng tương tự Mỹ sau khi Fed hạ lãi suất điều hành. Dựa trên số liệu quá khứ trong 3 chu kỳ nới lỏng gần đây ở Mỹ, thị trường ban đầu thường tăng điểm sau khi Fed hạ lãi suất điều hành nhưng đã sụt giảm trong 1 năm sau đó, cùng với sự suy thoái của nền kinh tế Mỹ. Trong dài hạn, chúng tôi cũng nhận thấy thị trường chứng khoán Việt Nam thường có lợi suất cao hơn tương đối với với các chỉ số chứng khoán lớn trên toàn cầu, nhưng đồng thời cũng có rủi ro ngắn hạn cao hơn đáng kể. Điều này cho thấy thị trường chứng khoán Việt Nam phù hợp hơn đối với chiến lược đầu tư dài hạn.

Chỉ số VNIndex sẽ phản ứng thế nào đối với một đợt cắt giảm lãi suất điều hành của Fed?

Trong báo cáo gần đây, HSC đã cập nhật dự báo tỷ giá USD/VND dựa trên giả định Fed sẽ hạ lãi suất trong kỳ họp FOMC vào tháng 9 tới đây (Mời xem: Triển vọng VND: Theo dòng thủy triều, ngày 1/9/2024, HSC).

Một chủ đề thú vị khác cho NĐT là xu hướng tiềm năng của thị trường chứng khoán sau khi Fed hạ lãi suất điều hành. HSC sẽ phân tích kỹ lưỡng chủ đề này trong báo cáo này.

HSC đã theo dõi 3 chu kỳ khi Fed bắt đầu chu kỳ cắt giảm lãi suất kể từ năm 2001. Theo Biểu đồ 4, sau khi Fed cắt giảm lãi suất lần đầu, thị trường thường phản ứng tích cực và tăng điểm trong tháng đầu tiên. Tuy nhiên, sau 3 tháng, 6 tháng và 1 năm cắt giảm lãi suất, thị trường thường có xu hướng sụt giảm mạnh. Trùng hợp là trong cả 3 chu kỳ cắt giảm lãi suất gần đây của Mỹ, nền kinh tế Mỹ đã nhanh chóng bước vào suy thoái sau đó. Do đó, xu hướng của thị trường chứng khoán Mỹ nhiều khả năng không chịu nhiều ảnh hưởng bởi quyết định điều chỉnh lãi suất điều hành của Mỹ, mà phụ thuộc vào nền tảng cơ bản của nền kinh tế. Nói cách khác, động lực chính đằng sau sự sụt giảm của thị trường chứng khoán Mỹ thường là do quốc gia này bước vào một đợt suy thoái kinh tế.

Biểu đồ 5 cho thấy xu hướng tương tự đối với chỉ số VNIndex, từ đó nhấn mạnh mức độ tương quan mạnh giữa xu hướng của chỉ số S&P 500 và thị trường chứng khoán Việt Nam.

Liệu nền kinh tế Mỹ có một lần nữa bước vào suy thoái như trong 3 đợt cắt giảm lãi suất trước đó vào năm 2001, 2007 và 2019 (Biểu đồ 6)?

Cục dự trữ liên bang New York sử dụng đường cong lợi suất, hoặc “chênh lệch kỳ hạn”, để tính toán xác suất suy thoái ở Mỹ trong 12 tháng tiếp theo. Ở đây, chênh lệch kỳ hạn được xác định dựa trên chênh lệch giữa lãi suất kỳ hạn 10 năm và 3 tháng. Về cơ bản, đường cong lợi suất đảo ngược càng mạnh, khả năng xảy ra một cuộc suy thoái càng lớn. Trên thực tế, dựa trên số liệu mới nhất được Cục dự trữ liên bang New York công bố, có 56% khả năng xảy ra một cuộc suy thoái ở Mỹ trong 12 tháng tới – tỷ lệ cao nhất kể từ cuộc suy thoái trước đó diễn ra vào năm 2020 (Biểu đồ 7).

Chỉ số chính cần theo dõi chặt chẽ là triển vọng tương lai của thị trường lao động Mỹ, trong đó số liệu thất nghiệp tháng 8 dự kiến được công bố vào thứ sáu. Quy tắc Sahm nhận thấy những tín hiệu về sự khởi đầu của suy thoái khi tỷ lệ thất nghiệp trung bình trượt 3 tháng của tăng nhiều hơn 0,5 điểm phần trăm so với mức thấp nhất trong 12 tháng trước đó. Ngưỡng này đã bị vượt qua (Biểu đồ 8) khi tỷ lệ thất nghiệp tháng 7 tăng lên 4,3% (Biểu đồ 9).

Nhìn chung, dựa trên số liệu thống kê và tình hình kinh tế vĩ mô, chúng tôi không quá lạc quan về triển vọng ngắn hạn của thị trường chứng khoán Việt Nam sau khi Fed hạ lãi suất điều hành. Thay vào đó, chúng tôi tập trung vào nền tảng cơ bản của thị trường chứng khoán Việt Nam như đã phân tích trong Báo cáo chiến lược của chúng tôi. Trong mô hình dự báo chỉ số, HSC kỳ vọng VNIndex sẽ đạt 1.386 điểm vào cuối năm 2024 và 1.474 điểm trong 6 tháng đầu năm 2025.

Điều gì khiến thị trường chứng khoán Việt Nam hấp dẫn trong dài hạn?

HSC đã phân tích lợi suất gộp hàng năm và mức độ rủi ro (dựa trên độ lệch chuẩn của các chỉ số trên toàn cầu trong 15 năm qua, giai đoạn 2009-2023) (Biểu đồ 10). Kết quả cho thấy chỉ số VNIndex có lợi suất 8,9% và mức độ rủi ro hơn 40%, cả hai đều ở mức cao nhất trong số các chỉ số chứng khoán khác. Điều này cho thấy tính chất “rủi ro cao, lợi nhuận cao” của các thị trường cận biên sắp được nâng hạng lên thị trường mới nổi như Việt Nam

Trong 25 năm qua, HSC cũng nhận thấy thị trường chứng khoán Việt Nam không phù hợp cho đầu tư ngắn hạn dưới 1 năm (Biểu đồ 11). Ngoài ra, thời gian đầu tư dài hơn, lợi suất đầu tư kỳ vọng cao hơn so với lỗ kỳ vọng (Biểu đồ 11).

Trên thực tế, khả năng thua lỗ là 44% với “giao dịch theo ngày”, nhưng rủi ro giảm dần xuống 22% trong thời gian đầu tư là 3 năm, giảm xuống dưới 10% với thời gian đầu tư 10 năm & chỉ còn dưới 2% với thời gian đầu tư 15 năm (Biểu đồ 15). Nói cách khác, thời gian đầu tư trên thị trường càng lâu, khả năng có lợi nhuận của nhà đầu tư càng lớn.

CHI TIẾT MỜI ANH CHỊ TRUY CẬP VÀO LINK DƯỚI ĐÂY: Điều gì sẽ xảy ra cho VNIndex khi Fed cắt giảm lãi suất

Nguồn: Research HSC

Tuyên bố miễn trừ trách nhiệm

Báo cáo này, Bản quyền thuộc về CTCP Chứng khoán Thành phố Hồ Chí Minh (HSC), được HSC hoặc một trong các chi nhánh viết và phát hành để phân phối tại Việt Nam và nước ngoài; phục vụ cho các nhà đầu tư tổ chức chuyên nghiệp là khách hàng của HSC. X-TEAM trích đăng báo cáo chỉ nhằm mục đích cung cấp thông tin và nhà đầu tư chỉ nên sử dụng báo cáo phân tích này như một nguồn tham khảo. X-TEAM sẽ không chịu bất kỳ trách nhiệm nào trước nhà đầu tư cũng như đối tượng được nhắc đến trong báo cáo này về những tổn thất có thể xảy ra khi đầu tư hoặc những thông tin sai lệch về doanh nghiệp.Các báo các khác